进入 2021 年后,蔚来、理想汽车和小鹏汽车全然没有了 2020 年在资本市场的风光。

蔚来在 2021 年开年于成都发布第一款轿车 eT 7 后,市值一度冲上千亿美元,超越京东、百度等老牌互联网企业。不过在最近一个交易日,蔚来的股价较最高点下跌近半,市值接近腰斩。

截止 3 月 8 日的交易日,小鹏汽车股价 26.92 美元,较最高点的 74.49 美元下跌 63.86%;理想汽车报收于 21.33 美元,较最高点的 47.7 美元跌去 55.28%。

不久前,理想汽车 CEO 李想参与录制《奇葩说》第七季,他的自我介绍是市值 2000 亿元的上市公司 CEO。但股市变幻莫测,如果他的录制再晚一些播出,2000 亿怎么改为 1000 亿还是个问题。

2020 年 6 月,何小鹏、李斌和李想合影一张,何小鹏在社交媒体配文 “三个苦逼,忆苦思变”。如今,他们的确走到了可以忆苦思变的转折点。

摆在三大造车势力眼前更为急迫的问题是:面对特斯拉和传统车企的转型,三大造车新势力的交付如何做出增量,还有多大的空间?在高投入下如何控制亏损?

交付的增量空间

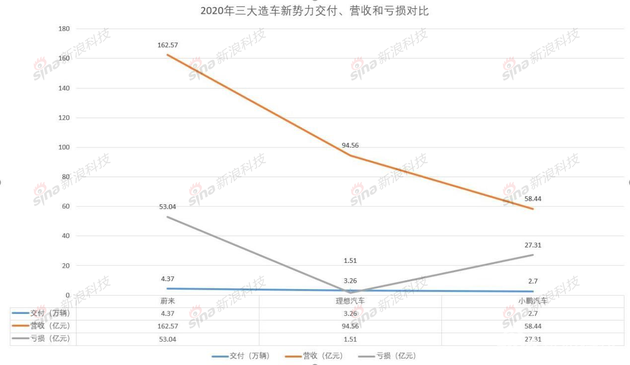

对于三家造车新势力来说,当前汽车销售收入依然是营收的主力,所以交付数量也就决定了一整年的收入情况。财报信息显示,2020 年全年,蔚来、理想汽车和小鹏汽车的交付量分别是 43728 辆、32624 辆和 27041 辆。

其中,蔚来当前有三款车型具备了交付能力,分别是 es8、es6 和 ec6。而理想汽车当前只有一款产品理想 ONE。小鹏汽车第一款产品 G3 当前仍在销售,而轿车产品 P7 则从 2020 年 7 月才正式开启全国交付。根据小鹏披露的数据,2020 年 P7 交付量达到 15062 辆,占小鹏年度交付总量的 55.7%。

收入规模和交付规模呈现正比例关系。2020 年,蔚来总营收约为 162.57 亿元,增幅约为 107.77%,净亏损 53.04 亿元。理想汽车的总营收为 94.56 亿元,全年净亏损约为 1.51 亿元,其中在第四季度,理想汽车还依靠短期理财收益实现了盈利。小鹏汽车全年营收约 58.44 亿元,同比增长 151.77%,全年净亏损 27.31 亿元。

在三家之中,理想汽车虽然最迟开始交付,2020 年是其首个完整交付年份,但凭借着增程式的差异化,交付量节节攀升。乘联会数据显示,2020 年国内新能源汽车市场中理想 ONE 的零售数据排名第七,超过比亚迪汉 EV(约 2.87 万台)和蔚来 es6(约 2.79 万台)。

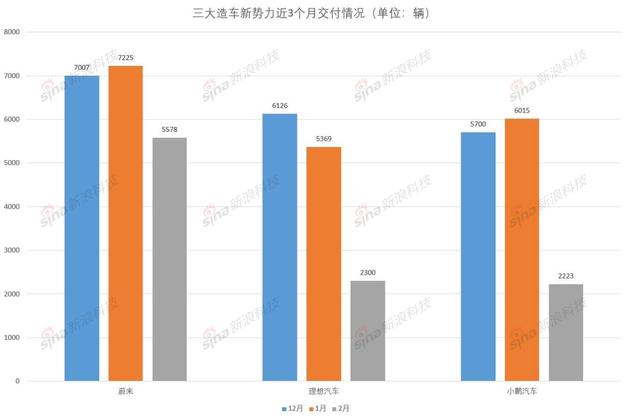

不过,在 2021 年的前两个月,三大造车新势力的交付量都出现了一定程度的下滑。2021 年 1 月,蔚来交付量为 7225 辆,2 月交付 5578 辆;小鹏汽车 1 月交付量为 6015 台,2 月交付量仅为 2223 辆;理想汽车 1 月交付 5369 辆,2 月为 2300 辆。

即使 2 月有春节、北方疫情反复以及芯片、电池供应不足等因素,但对比之下,身处于 30 万以下中低端市场的小鹏汽车,反而销量下滑比较大。

蔚来创始人、董事长、CEO 李斌在财报电话会议上提到,电池供应制约蔚来整车生产,电池产能需要到 2021 年 7 月才能跟上,受此影响,蔚来在 2021 年第二季度的交付量大约会保持在每月 7500 辆,预计在 7 月恢复正常。

一方面的确是供应链对于汽车行业整体造成的影响,但本质在于,三大新造车势力当前的产品型谱依然还不够丰富,最先交付的蔚来,当前也仅有三款车型,而对手却是越来越多。

2020 年,蔚来的主打车型是 es6,占蔚来年度交付量约 63.8%。在 es6 基础上进行小改款的 ec6 从 2020 年 9 月开始交付,去年全年累积交付接近 5000 辆。在 2021 年 1 月,该款车交付量为 2845 辆,连续两个月超过 es6 成为蔚来月度交付最多的车型。

加上此前在成都发布的首款轿车 eT7,经过了 2019 年低谷的蔚来,似乎已经可以依靠稳定的产品更新节奏,找到交付量增量的接力棒。但对于小鹏汽车和理想汽车来说,挑战依然是巨大的。

▲ 蔚来 eT7

理想汽车当前仅有一款车型理想 ONE,已经连续两个月出现交付量环比下滑,在经过 2020 年 12 月达到创纪录的 6126 辆之后,2021 年前两个月交付量均出现下滑。理想汽车计划在今年内推出理想 ONE 的改款,并且在 2023 年发布纯电车型,另外,理想汽车还在研发售价比理想 ONE 更低、基于 X01 平台的中型 SUV。

李想在财报电话会上提到,2022 年起,理想每年将至少推出和交付 2 款车型,纯电车型将在 2023 年推出。经过 2021 年的储备后,理想汽车也将实施多车型策略。

小鹏在车型研发和降价上走得更加激进。即使小鹏 P7 已经在 2020 年交出不错的成绩单,但对于小鹏汽车来说,当前的成绩依然难言满意。在内部,首款量产车 G3 已经被定义为 “不够成功”,小鹏 P7 自然承担了小鹏汽车的希望。

3 月 3 日,小鹏汽车宣布推出搭载磷酸铁锂电池的 P7,相比较搭载三元锂电池的 P7,虽然续航有所下降,但是在其他配置相同的情况下,前者比后者的价格下降了 2 万元。

小鹏汽车总裁顾宏地在财报电话会议上透露,消费者对小鹏磷酸铁锂版本 P7 的需求非常健康和强劲。自从推出以来,磷酸铁锂版本的 P7 订单量已经增长 20% 左右。供应问题到今年二季度供应挑战会有所解决,所以二季度的交付量相比一季度会有比较健康的增长。

此前在特斯拉降价之际,小鹏汽车董事长兼 CEO 何小鹏曾暗讽 “降价已经证明仅仅是营销的方式而已”,但小鹏汽车如今也不得不采取降价手段,刺激现有车型的销量。

此外,小鹏汽车还计划在 2021 年下半年推出搭载激光雷达的第三款电动车型,扩充产品矩阵,并且预计在 2021 年第四季度就能实现交付。从当前曝光的信息来看,该车型在小鹏的产品型谱中名为 P5,类似于丰田产品矩阵中的卡罗拉,主打比 P7 价格更低的市场。

低价和多产品型号是小鹏汽车的主要手段。新浪科技在小鹏官网发现,当前小鹏汽车共有 P7 和 G3 两款车型,但在 P7 中包含了四个版本共计十二个型号。而 G3 也有三个版本共计六个型号,与理想汽车和蔚来汽车在减少消费者选择相比,小鹏汽车采取的是更加贴近特斯拉的策略。

在理想汽车公布 2020 年财报之前,CEO 李想在内部信中表示,理想汽车 2025 年的战略目标是在中国市场占据 20% 的市场份额,位列中国市场第一;到 2030 年,理想汽车要拿下 25% 的全球市场份额,位列全球第一。

这不仅仅是理想汽车的宏伟愿景,也是其他两家头部造车新势力规划的蓝图。但走到诗和远方之前,造车三兄弟必须先关注眼前的苟且——如何应对越来越激烈的市场竞争以及改善盈利状况。

高投入如何控制亏损

蔚来、理想汽车和小鹏汽车依然处于亏损状态,三大造车新势力也从来没有实现年度性的盈利。2020 年,蔚来的亏损规模最大,达到 53.04 亿元,理想汽车的亏损规模最小,为 1.51 亿元,小鹏汽车在 2020 年净亏损 27.31 亿元。

当前,他们依然处于持续投入烧钱的状态,但他们本身也不希望这样的情况一直延续下去。在走向最终盈利的路上,他们已经迈出了坚实的第一步。

2020 年,蔚来的公司毛利率转正为 11.5%,2019 年为 - 15.3%。汽车业务的毛利率为 12.7%,2019 年同期是 - 9.9%。蔚来在 2020 年彻底摆脱了卖一辆车就亏钱的尴尬局面。

不过,2020 年蔚来销售及管理费用超 39 亿元,尽管比较 2019 年下降了 27.9%,但仍然占到了全年总收入的 24.2%,约等于全年研发费用的 1.6 倍。

小鹏汽车有过之而无不及。2020 年,小鹏汽车的公司毛利率为 4.6%,2019 年是 - 24%。汽车业务毛利率为 3.5%,2019 年是 - 25.9%。

另外,小鹏汽车虽然平均售价和开票价格更低,但销售和管理费用并不低,2020 年全年达到了 29.2 亿元,在全年营收中占比为 49.96%。因而小鹏汽车在未来改善毛利率上更为困难。随着进一步推出低价车型,毛利率提升或将进一步受阻。

理想汽车在 2020 年的公司整体毛利率为 16.4%,2019 年为 0%。汽车业务毛利率在 2019 年为 0.5%,2020 年提升至 16.4%。理想汽车因为只有一款车型,比较有利于成本控制,加上李想严控在行政、运营方面的开支,毛利率表现较好。

但公司毛利率转正和汽车业务毛利率转正,不意味着三大造车新势力能够很快实现盈利。2021 年对于他们来说是更为特殊的年份,在缺乏新车型交付的情况下,还要加大投入应对新能源车向智能车的转型,以应对传统车企转型带来的竞争。

比亚迪依靠汉系列在新能源智能汽车领域的转型相当成功,根据官方披露的数据,比亚迪汉系列在 2020 年最后两个月连续月销量突破 1 万辆,该系列主打售价 20 万以上的新能源市场,拥有纯电和混动版本。“中国的传统车企还是有一定优势,能很快转型。”一位前蔚来资深员工告诉新浪科技,比亚迪的转型还是给了其他传统车企一个可参照的方向。

除了比亚迪之外,吉利汽车也在积极布局新能源智能汽车,除了旗下领克品牌即将推出第一款基于 SEA 平台的新能源车外,吉利还有百度成立合资公司,整合沃尔沃,投资贾跃亭的 FF 以及与富士康达成了合作。除了百度之外,手机巨头小米也传出造车的信息。

▲ 百度下场造车

尽管李斌一再表示,相比较百度和小米等互联网巨头下场造车,包括蔚来在内的造车新势力都获得了时间窗口,但这也意味着巨大的研发投入,高投入下如何改善盈利状况成为三大造车新势力的新命题。

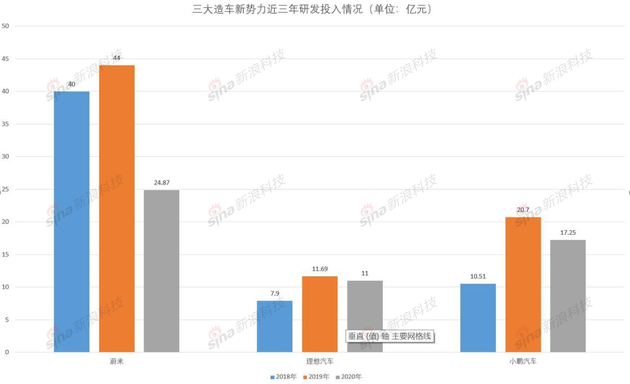

2020 年是新能源最受关注的一年,但三大造车新势力的研发投入均有所减少:蔚来在 2020 年的研发支出共计约为 24.87 亿元,同比下降 43.8%;理想汽车在 2020 年的研发支出约为 11 亿元,比较 2019 年的 11.7 亿元微降 6%;2020 年小鹏汽车的研发支出约为 17.25 亿元,2019 年为 20.7 亿元,降幅为 16.6%。

在财报电话会议上,李斌表示,为了尽快实现盈利,蔚来一方面要降低研发费用,另一方面则要提升车辆的交付数量。不过,李斌同时又宣布加大在 2021 年的研发投入——计划投入超 50 亿元,提速核心技术和新车型的研发和量产工作。

何小鹏则表示,小鹏汽车今年的研发投入会大幅增加,并且着重在跟自动化相关,包括了自动驾驶软件、数据、算法、自动驾驶的国际化、下一代自动驾驶技术等等。并计划在 2021 年年底把研发人员数量增加到超过之前的 1 倍。

理想汽车 CTO 王凯透露,2021 年理想的整体研发费用预计超过 30 亿元,并计划在未来 3 年将逐步达到每年 60 亿元。也就意味着,为了实现 2025 年计划,理想汽车预计在未来 4 年投入 210 亿元研发费用。

从财报来看,三大造车新势力度过困难的 2019 年之后,都在 2020 年完成了从零到一的跨越——不再卖一辆车就亏钱,企业毛利率持续为负的状况。企业运营状况的好转,意味着他们更有底气投入改善产品和服务。

2021 年被认为是智能汽车的关键之年,汽车的智能座舱以及自动驾驶等智能技术将成为汽车科技的下一个突破口。随着汽车的智能化迈向深水区,不论是造车新势力还是传统车企,亦或是下场造车的互联网巨头,必将加速争夺技术高地。

汽车行业的变革正在加速到来,三大造车新势力是加速变革的推动力,但未来能否在智能汽车时代争得一席之地,仍然需要时间给出答案。

广告声明:文内含有的对外跳转链接(包括不限于超链接、二维码、口令等形式),用于传递更多信息,节省甄选时间,结果仅供参考,IT之家所有文章均包含本声明。